Волновая теория Эллиотта является одним из самых сложных способов технического анализа финансовых рынков. В 30-х годах прошлого века Эллиотт заложил основы волновой теории. Его исследования вышли за рамки очередного подхода к анализу рынка, и превратилась в своего рода философию трейдеров. В обзоре подробнее остановимся сначала на теоретической части, а позже оценим эффективность этого инструмента. Часть трейдеров считает, что волновой анализ бесполезен, в этом вопросе нужно разобраться.

- Волновая теория Эллиота — что это? Общая концепция

- Основы волновой теории и анализа

- Движущие волны — импульсы

- Коррективные волны — коррекции

- Особенности конфигурации волн Эллиота

- Особенности движения графика по волновой теории

- Общая характеристика отдельных волн

- Классификация волн Эллиота по «весу»

- Волновая теория и соотношения Фибоначчи

- Использование волновой теории в торговле

- Критика волнового анализа

Волновая теория Эллиота — что это? Общая концепция

Волновой анализ – это раздел технического анализа, в котором все рыночные колебания рассматриваются в контексте волновой теории Эллиотта, размечаются в соответствии с правилами и строится общий возможный сценарий дальнейшего поведения рынка.

Волновую теорию разработал Ральф Нельсон Эллиотт. В 30-х годах прошлого века он анализировал рынки и заметил некоторую цикличность – цены активов менялись по схожим моделям. Схожесть заключалась в первую очередь в форме. Время формирования и амплитуда могли сильно отличаться. В то время он описал 13 ключевых моделей, в будущем они стали основой волновой теории.

Также Эллиотт убедился во фрактальной природе рынка. При переходе на старшие таймфреймы отдельные модели превращались в фигуру старшего порядка и наоборот – при снижении временного интервала одна модель распадалась на несколько фигур.

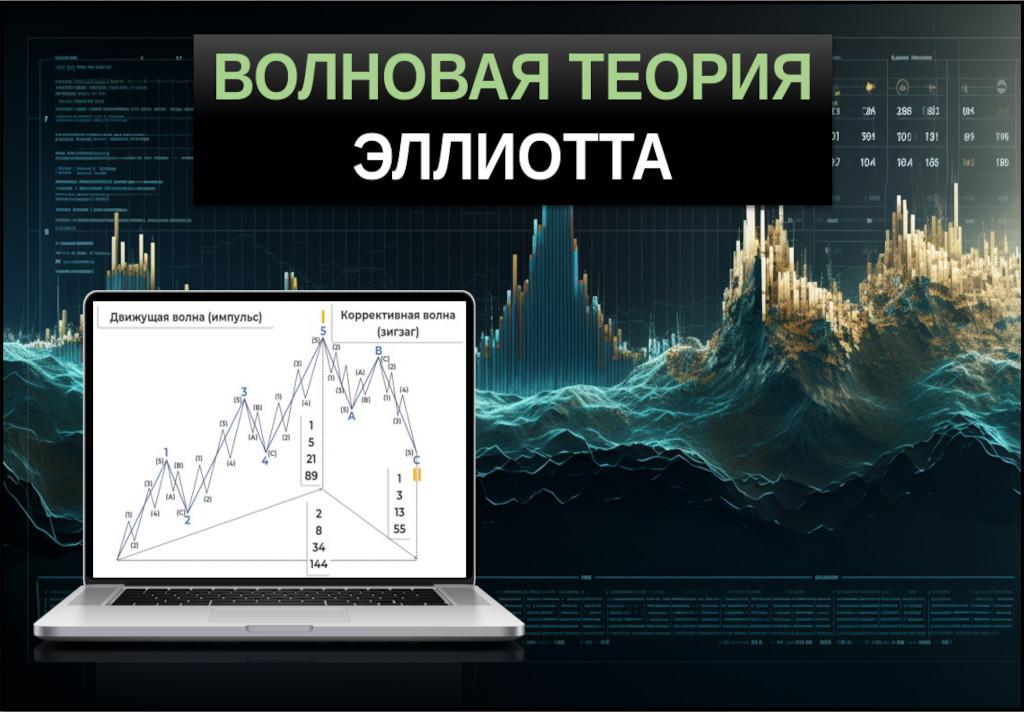

На базовом уровне волновая теория Эллиотта – это полный рыночный цикл включающий движущую и коррективную волну. Каждая из этих волн включает более мелкие движения (5 и 3 соответственно). В рамках этих движений можно выделить более мелкие рыночные циклы.

Колебания цен определяются в группы, которые образуют структурные единицы и модели. Каждая из них описана, имеет критерии и параметры, что в целом позволяет понимать текущее состояние рынка, а также последующие действия.

В целом, волновой анализ Эллиотта в некоторой степени представляется сводом правил построения этих самых моделей, а также комбинаций из них. Подобный подход вполне можно назвать научным, как, впрочем, и весь технический анализ, но в ситуации с волнами всё ещё строже – здесь анализ ведётся только в рамках правил.

Основы волновой теории и анализа

В рамках волновой теории предполагается, что на рынке бывает два типа колебаний – импульсы и коррекции, которые постоянно чередуются между собой, образуя более сложные формации. Наибольший интерес представляет тот факт, что абсолютно любой масштаб рынка можно уложить в эти самые структуры. То есть мы получаем следующее:

- На месячном графике видим самый главный тренд торгового инструмента, если он есть, конечно же.

- Переходим на тайм фрейм поменьше, например, недельный или дневной и также видим своё главное направление, а также структуру движения в более мелких деталях.

- Делаем то же самое для четырёхчасового или часового графика.

- Анализ можно вести вплоть до минутного периода.

В итоге на каждом из указанных масштабов происходит формирование волн, которые имеют похожие структуры, но сильно отличаются по продолжительности и размеру в пунктах. Подобная фрактальность позволяет прогнозировать ценовые движения на практически любом масштабе, в связи с чем волновой анализ используется как в долгосрочной, позиционной торговле, так и в среднесрочной и даже краткосрочной.

Однако, нужно понимать, что чем меньше период, тем выше вероятность нарушения моделей, так как валютный рынок очень маржинальный, с высокими объёмами торгов, что может приводить к резким изменениям цены. Также есть эффект рыночного “шума”, который составляет, например, на евродолларе около 5-7 пунктов. То есть это колебания туда-сюда без какой-либо фундаментальной подоплёки.

Модель 5-3

В рамках цикла движущая (импульс) и коррективные волны состоят из 5 и 3 элементов соответственно. При этом сам Эллиотт не давал четких обоснований именно такого деления. Он принимал такое дробление как данность.

Деление на 5 и 3 волн можно объяснить из соображений минимального количества движений для создания направленного и коррекционного движений. Коррекция предполагает колебательное движение:

- На одной волне создать колебания невозможно, на 2 также.

- Минимальное количество волн, на котором не создается направленное движение, но прослеживаются колебания – 3. Отсюда и структура коррективной фазы.

Для направленного движения 3 волн мало, минимально подходящее число – 5. Это определяет его структуру.

Если переключиться на младший таймфрейм, то в каждой из волн старшего временного интервала можно выделить свои циклы. Они также формируются по схеме 5 + 3.

На схеме выше видна фрактальная природа рынка. Например, отрезок I—II состоит из 3 движений А-В-С. При этом в рамках коррективной волны текущего таймфрейма (АВС) можно выделить полноценный цикл (1)-(2)-(3)-(4)-(5) и (А)-(В)-(С). Если опуститься на более низкий временной интервал, то и внутри этого цикла можно было бы выделить более мелкие циклы со своими волнами.

Числа на схеме – возможное количество движений в каждой фазе цикла. Показаны идеальные значения, в реальности циклы могут быть деформированы и включать другое число движений.

Движущие волны — импульсы

Обычные импульсы

Это основные волны, которые двигают цены по трендам. Всем, кто только начинает осваивать волновой анализ рынка, рекомендуется торговать именно импульсы, так как они обычно несложны в идентификации своей структуры.

Итак, импульс – движение, состоящее из 5 промежуточных, при этом 3 из них направлены в одну сторону и образуют тренд, а оставшиеся 2 направлены в противоположную сторону. Самое важное, что нужно запомнить – в сумме 5 движений. Если их три, то это явно не импульс, если больше 5 – значит, это сложная комбинация с явными субволнами в составе более крупной.

Для импульсов в волновом анализе характерны следующие черты, а, вернее, правила, по которым его и определяют:

- 1,3 и 5 волны направлены в одну сторону;

- 2 и 4 волны направлены в противоположную, то есть являются откатами в составе импульса;

- волна 2 никогда не заходит за начало волны 1, иначе это будет уже не импульс, а некоторая формация завершения прошлого тренда;

- волна 3 перебивает экстремум волны 1;

- волна 4 не заходит за окончание волны 2 и в редких случаях, которые мы будем далее рассматривать в коррекциях, вообще заходит на территорию волны 2;

- волна 5 может быть усечённой и не перебивать экстремум волны 3;

- волна 3 никогда не бывает самой маленькой по размеру, выраженному в пунктах;

- очень часто вона 1 и волна 5 равны по размеру;

- волна 2 и волна 4 как правило имеют разные формы (норма чередования).

Всё описанное показывает, как должен выглядеть импульс. Наибольший интерес с точки зрения торговли представляет, конечно же, третья волна. Она обычно самая длинная, при этом к началу её формирования уже есть понимание, что рынок разворачивается и есть возможность зайти в хорошее масштабное движение. На ней же обычно строится и всем известный паттерн 1-2-3. То есть когда у нас есть готовая первая волна и заканчивающаяся вторая, можно входить в рынок, так как стоп составит совсем немного при достаточно глубокой второй волне (а они обычно откатывают на 50% и более от первой волны), а потенциал движения очень большой, ведь обычный ориентир составляет примерно полторы величины от первой волны.

Усеченные волны

Схема 5+3 не всегда выглядит так же идеально, как это показано на схемах. Иногда импульс исчерпывает себя еще в рамках третьего движения 5-волновой структуры. Если это происходит, то экстремум точки 3 не обновляется, в лучшем случае он тестируется с небольшим недоходом. Это можно рассматривать как полноценную движущую волну, после которой начнется коррекция.

Диагональные треугольники

Это особый вид импульса, в котором есть пересечения между второй и четвёртой волнами. Может образовываться в начале тренда и тогда называется начальным диагональником, но гораздо чаще встречается в конце тренда, то есть в волне 5. Внешне похож на сужение, есть некоторая аналогия с клином. Образующие линии, проведённые через экстремумы волны 1 и волны 3, а также волны 2 и волны 4, сходятся, то есть диапазон по мере движения сужается. Здесь продолжает действовать правило согласно которому третья волна не может быть самой короткой. После окончания формирования происходит прорыв трендовой линии и начинается достаточно динамичное движение против тренда. Определённую роль в этом играет уменьшение диапазона.

Внутренняя структура довольно сложная, здесь могут быть разные варианты. Кто-то предполагает, что все волны в составе диагональника должны быть тройками, другие же считают, что трендовые волны идут пятёрками, то есть имеют в составе 5 субволн, а контртрендовые формируются тройками.

В целом, для новичка нет никакой разницы, ведь самое важное – это распознать клиновидную форму и дождаться прорыва трендовой. А уж как там происходила отрисовка волн внутри – дело второстепенное. В отдельных случаях пятая волна в составе такого диагональника также может принять форму диагональника, в этом случае сужение будет происходить долго, иногда до почти пересечения образующих линий. Но по сути ничего не меняется, сигнал – смена тренда.

В графическом анализе есть паттерны восходящий и нисходящий клин. Когда они появляются на пике бычьего движения и на дне нисходящего соответственно, то считаются моделями разворота. Внутри клиньев может формироваться 5-волновая структура, характерная для стандартных волн Эллиотта.

В таких конструкциях точка 4 может пробивать уровень 1.

Волновики называют усеченную 5 волну, диагональные треугольники и растянутую 5 волну предвестниками «драматических событий». После них растет вероятность не обычной коррекции по схеме А-В-С, а более глубокого отката или полноценного разворота. Разворотный сигнал может усиливаться дивергенциями/конвергенциями между точками 3 и 5.

Коррективные волны — коррекции

Фаза рынка из 3 волн, в которой происходит движение против тренда, называется коррекцией. Поскольку, как мы уже знаем, тренды могут быть совершенно разного масштаба, то коррекцией можно назвать практически любое движение.

Важно помнить лишь то, что импульсы чередуются с коррекциями. Например, в составе импульса волны 1,3 и 5 будут также импульсами, а вот 2 и 4 – коррекциями. Также и после этого крупного импульса начнётся коррекция, которая будет на порядок больше, чем те, которые были в волнах 2 и 4 из предыдущего примера волнового анализа рынка. Коррекция обычно длится намного дольше, по статистике получается, что рынок находится в коррекции от 60% до 90% всего времени. В принципе, это и так видно по графику – импульсные движения обычно быстрые, в то время как коррекция – вялотекущее движение.

Плоская коррекция

Разновидность коррекции, в которой волны располагаются в горизонтальном направлении, отсюда и название такое. Конечно, довольно редко бывает так, что все три волны схожи по размеру и образуют прямоугольник. Волна В может быть как больше, так и меньше волны А, а волна С иногда в разы больше, чем первые две. Соответственно, выводы о форме можно делать в тот момент, когда предполагается окончание волны В и начинается разворот в волну С. После этого у нас есть примерные ориентиры и понимание, что это будет плоская коррекция.

Отдельно стоит упомянуть, что в этом виде коррекции иногда встречается волновая структура 3-3-5, а не 5-3-5, как обычно. Это особой роли не играет, так как форму определяем уже после второй волны коррекции, но если формируется очевидная тройка в волне А, то в этом случае уже есть понимание, что это плоскость. Торговать в самой коррекции категорически не рекомендуется, однако со временем многие приспосабливаются вести эффективный волновой анализ рынка даже в коррекционных фазах, поэтому любые признаки определённых форм помогают искать хорошие входы в сделки.

Ровная плоская коррекция часто является паттерном “Флаг”, который хорошо различим на графике. Причём не всегда это будет именно горизонтальное направление, иногда с небольшим наклоном.

Зигзаг

Второй тип коррекции в волновой теории Эллиотта. Название также полностью описывает его форму. Зигзаг образуется из трёх волн со структурой 5-3-5, при этом волна В обычно не очень большая и откатывает на 23,6-61,8% от волны А. Волна С зачастую равна по размеру волне А, либо же связана каким-либо коэффициентом фибоначчи.

Зигзаг может ввести в заблуждение о начале нового тренда, так как выглядит он как раз как первая волна импульса, коррекция и начало третьей волны. Если рассматривать в таком ключе и входить как по паттерну 1-2-3, то довольно быстро произойдёт разворот и безубыток выбьет, если он стоял. Поэтому важно отслеживать картину в целом и на старших периодах, чтобы не попасть в такие ситуации.

Стоит отметить, что почти все фигуры графического анализа имеют своё отражение в волновом анализе. Например, достаточно распространённая фигура “Голова и плечи” очень часто состоит из двух симметричных половинок:

- левая половина является окончанием движения в тренде, то есть волны 3-4-5;

- правая половина является коррекцией в виде зигзага, где волна А есть окончание головы, а В и С формируют плечо.

Иногда зигзаги усложняются, образуя двойной и тройной варианты. В таких случаях, если ещё недостаточно опыта, лучше воздержаться от торговли. Размечать импульсы не так и сложно, но вот замысловатые коррекции разобрать на составляющие в рамках волновой теории Эллиотта достаточно сложно. Можно перейти на период покрупнее и уже на нём рассматривать чуть более упрощённую модель. То же самое относится и к торговле. Сложные формации на часовом графике не будут иметь никакого значения, если торгуем на четырёхчасовом.

Треугольники

Единственный вид коррекции, в котором волновой анализ Эллиота допускает 5 движений, а не 3. Сначала довольно сложно предположить, что это именно треугольник появляется на графике, поэтому нужно проводить образующие линии, которые помогут его идентифицировать. В итоге получается сужающаяся формация, в которой происходят колебания от границы до границы.

В волновой теории Эллиотта все движения в треугольнике принято обозначать буквами a, b, c, d, e. Такие коррекции имеют состав волн 3-3-3-3-3, в связи с чем предположить развитие именно этого вида коррекции можно сразу после того, как третья волна оказалась тройкой. До этого момента всё происходящее может быть плоской коррекцией.

Согласно волновой теории Эллиотта, треугольник в любой структуре всегда есть предпоследнее движение. То есть, если мы рассматриваем импульс, то треугольник в нём может быть волной 4, а в случае с коррекцией это будет волна В. Тут может возникнуть небольшая путаница, так как только с опытом приходит понимание, в каком случае наш треугольник будет именно целиком четвёртой волной, а в каком это будет волна В в составе обычной коррекции в четвёртой волне. Но и в том и в другом случае подразумевается довольно динамичный выход из этого сужающегося диапазона, поэтому торговать нужно только после пробоя границы. Это поможет избежать преждевременных входов не в том направлении.

Бывает так, что подобно диагональникам, в которых последняя волна также может быть диагональником, последняя волна в треугольнике также принимает вид пятиволновой горизонтальной структуры. То есть это будет треугольник в треугольнике. В итоге получается всё то же самое, с теми же первоначальными образующими, но только теперь это будет 9 движений, а не 5. В волновом анализе такие ситуации появляются не часто, но на малых периодах можно встретить.

Коррекции – сложные конструкции

Это отдельный вид коррекций в волновом анализе, который состоит из нескольких частей. То есть у нас может образоваться крупная формация, состоящая. Например, из плоскости, треугольника и зигзага. Волновой анализ рынка предполагает разметку с обозначением каждой составляющей как W, X и Y, в сложных ситуациях добавляется X и Z.

Вообще, структуры могут быть очень сложными, поэтому, как только станет ясно, что простой плоскостью или зигзагом дело не ограничится, лучше перейти на другие торговые инструменты, так как нормально торговать сложные коррекции сложно даже тем, что занимается волновым анализом достаточно продолжительное время. Даже зная все основы волновой теории, всё равно потребуется время и опыт, чтобы различать движения.

Особенности конфигурации волн Эллиота

Эллиотт сформулировал ряд требований, которым подчиняются все движения. Ниже – их краткое описание:

- Третья волна – самая длинная. Это правило работает практически в 100% случаев, она считается ключевой в импульсе (движущей волне).

- Волны могут «растягиваться», это касается и первого, и третьего, и пятого движения. Растяжением называется формирование движения с явно выраженными подволнами.

Это явление помогает оценивать размер отдельных волн. Если первая и третья примерно равны по длине, то пятая окажется растянутой. Если растянутым оказалось третье движение движущей волны, то пятое будет примерно равно первому. Речь не идет о совпадении до пункта, допускается погрешность в 5-10%.

- Волна 4 ни при каком сценарии не должна перекрывать первое движение. То есть на бычьем рынке Low в 4-й точке не должен опускаться ниже High 1.

- На 4-й волне наблюдается максимальная вероятность появления треугольника. Затем он пробивается, паттерн отрабатывает, при этом завершается формирование 5-го движения.

Эти соотношения важны при разметке. В примере ниже левая схема соответствует сценарию с растянутой третьей волной. Размер первого и последнего движения примерно равны, минимум в точке 4 не обновляет максимум в точке 1.

В правой части – более сложный сценарий, числа синего цвета соответствуют неверной разметке, здесь есть нарушение 2 основных правил:

- Волна 3 по размеру меньше, чем первая и пятая.

- Low 4 уходит чуть ниже High 1.

Движения, показавшиеся трейдеру значимыми движениями, скорее всего относятся к более младшим подволнам. Верная разметка выделена другим цветом.

Особенности движения графика по волновой теории

Есть закономерности, позволяющие оценить потенциал движения цены и особенности поведения графика. Это также входит в волновую теорию Эллиотта.

Ключевые закономерности:

- Окончание коррекционных движений, в частности, четвертого можно определять с учетом структур младшего порядка. Например, скорее всего 4-я волна завершится на уровне младшей 4-й волны.

- После растянутых 5-х волн следует резкая коррекция, она может выглядеть как импульсный рывок. В рамках растяжения можно выделить свою волновую структуру, как правило, этот импульс заканчивается на уровне основания 2-го движения. Если состоялся разворот, то на этом уровне движение как минимум остановится, этот уровень редко пробивается без откатов.

- Каналы помогают прогнозировать положение следующих точек 5-волновой структуры. Если построить обычный равноудаленный канал по точкам 1-3-5, то его границы станут ориентиром, указывающим на примерное положение точек 4 и 5.

- Если положение экстремума 4 не соответствует границе ценового канала, то он перестраивается. Одна из границ строится по экстремумам 2 и 4, противоположная граница выносится на экстремум в точке 3. Положение точки 5 скорее всего будет соответствовать этой границе канала.

- Эллиотт ввел такой термин как прокол границы канала. Если при подходе к соответствующей границе ценового канала объемы сохраняются высокими, то график может пробить ее. Это не полноценный пробой, вскоре после заброса за линию цена возвращается в канал и начинается коррекция А-В-С.

Также использовались объемы. Это второстепенный фильтр, применялся для подтверждения окончания формирования коррекционных движений. Эллиотт отмечал, что на бычьем рынке снижение объемов на коррекционных отрезках (2 и 4) указывает на ослабление продавцов. Вероятнее всего в этот момент завершается откат.

Общая характеристика отдельных волн

Волновой анализ Эллиотта выделяет несколько стандартных схем формирования 5-волновой структуры. Но это не лишает движения индивидуальности, на рынке нет идентичных на 100% волновых структур, всегда найдутся различия.

Но есть характерные признаки, по которым можно классифицировать отдельные волны:

- Первая волна. Эллиотт рассматривал в первую очередь бычий рынок, примерно в 50% случаев это движение появлялось после попытки установить значимый Low. Оставшаяся часть случаев – отбой от сильной поддержки.

- Волна 2 – коррекционная, может довольно глубоко корректироваться по отношению к предыдущему движению. Для поиска точки ее окончания можно использовать объемы.

- Волна 3. Часто оказывается растянутой, соответствует основной фазе тренда. На рынке есть явная доминация продавцов/покупателей, нет попыток разворота тренда. Возможны скачки волатильности, ГЭПы в направлении тренда, обновление значимых экстремумов.

- Волна 4. Создают основу для последнего движения в текущем направлении. Резкие рывки встречаются редко, чаще всего эта коррекция выглядит как плавное движение, может проходить в границах горизонтального коридора.

- Волна 5. Динамика начинает затухать, уже нет прежнего роста волатильности, но активность продавцов/покупателей все еще достаточна для обновления экстремума движения. Если она оказывается растянутой, то в 3-й волне младшей структуры движение может оказаться даже более резким по сравнению с 3-м движением старшей 5-волновой структуры. Положение точки 5 рекомендуется определять с помощью канала и объемов.

Вам будет интересно почитать

Есть закономерности и для коррекционного движения:

- Волна А. Если состоит из 3 подволн, то движение В скорее всего будет выглядеть как треугольник либо горизонтальная коррекция. Если наблюдается 5 подволн, то движение В будет зигзагом. На этой стадии еще нет уверенности, что коррекция затянется.

- Волна В. Нестабильна и для новичков выступает в роли бычьей/медвежьей ловушки. Может показаться, что откат уже завершился и сейчас продолжится прежнее движение.

- Волна С. Еще один тип ловушек, при ее завершении большинство участников торгов уверено в развороте рынка. В рынок начинает заходить крупный капитал, из-за этого движение обладает теми же признаками, что и волна 3 основной структуры.

- Волны D и E. Формируются при движении в треугольнике. Характеризуются возможным ростом объемов. На волне Е могут формироваться ловушки из-за ложного пробоя границы треугольника. Точка D, как правило, становится окончанием затянувшейся коррекции.

Эллиотт работал на фондовом рынке, поэтому в его теоретических выкладках акцент делался на бычьем рынке. Практика показала, что правила работают при любом направлении движения, поэтому их можно использовать и на Форексе, и на других рынках.

Классификация волн Эллиота по «весу»

В зависимости от продолжительности Эллиотт выделяет несколько типов структур:

- Большой суперцикл (Grand supercycle). Занимает не один век, это события, связанные с кризисами мирового масштаба, сменой технологического уклада, изменения экономики планеты в целом.

- Суперцикл (Supercycle). Продолжительность от 40 до 70 лет, включает несколько бизнес-циклов, также связана с событиями, имеющими вес в масштабах страны/отдельного региона.

- Цикл (Cycle). Развивается на протяжении от 1 года до нескольких десятилетий.

- Первичная (Primary). Формируется на дистанции от пары месяцев до нескольких лет.

- Промежуточная (Intermediate). Ее формирование занимает от недель до нескольких месяцев.

- Малая (Minor). Занимает не более нескольких недель.

- Минутная (Minute). Несмотря на название соответствует не минутному временному интервалу, а нескольким дням.

- Мельчайшая (Minuette). Для формирования достаточно нескольких часов.

- Наимельчайшая (Subminuette). Занимает минуты.

Трейдеры обычно не используют структуры выше Primary, ограничиваясь Minor и более младшими волновыми структурами. Инвестор не поднимаются выше Cycle.

Структуры типа Grand supercycle и Supercycle представляют интерес скорее с научной точки зрения. Вряд ли в трейдинге или инвестировании вам поможет осознание того, что, например, третья волна закончится через 30-40 лет.

Волновая теория и соотношения Фибоначчи

Эллиотт рассматривал соотношения Фибоначчи как важнейший компонент не только своего подхода к анализу рынков, но и жизни в целом. Чтобы подчеркнуть это он сменил название второй монографии на «Закон природы – Тайна мироздания», в базовой редакции она называлась «Волновой принцип».

В волновом анализе особо важны соотношения 38,2%, 50,0%, 61,8%, они используются при определении окончания коррекционных движений. Расширение 161,8% и 261,8% пригождается при определении экстремумов основных волн.

Определенные соотношения наблюдаются и между отдельными волнами:

- Волна 2. Новая 5-волновая структура только начинает формироваться, еще нет уверенности в продолжительном росте/падении. Из-за этого при формировании экстремума в точке 2 возможна глубокая коррекция к уровню 61,8%. Менее глубокие откаты до уровней 38,2% и 50,0% также могут браться в работу. Отсчет ведется от точки 2.

Если 2-я волна завершается на уровне 38,2% или раньше, то высока вероятность того, что первое движение окажется растянутым. В реальности можем наблюдать не формирование точки 2, а растяжение первого движения. История доказывает, что хорошо отрабатывающие конструкции сопровождаются более глубокой коррекций при формировании точки 2.

- Точка 3 чаще всего формируется на расширении 161,8% от первого движения. Если этот уровень пробивается и график ушел далеко, то вероятнее всего движение продолжится вплоть до отметки 261,8%. В исключительных случаях может достигать отметки 425% от первой волны.

- Следующая коррекция оказывается сравнительно неглубокой. Как правило, завершается на уровне 38,2%, в отдельных случаях может достигать 50,0%. Это движение может выглядеть как треугольник.

- Положение точки 5 определяется с учетом примерного равенства движений. Если точка 3 оказалась на отметке 161,8% от первого движения, то отрезок 4-5 скорее всего будет равен 100% или 161,8% от длины первой волны. Исключение – аномально большие отрезки 4-5, встречаются редко и могут составлять до 261,8% от первого движения. Если третья волна оказалась меньше 161,8% от длины первой, то отрезок 4-5 может быть равен 61,8%, 100% или 161,8% от совокупной длины первой и третьей волны.

Совокупная длина определяется как расстояние от начала 5-волновой структуры до точки 3.

Иногда для определения общей глубины возможной коррекции (А-В-С) используются Фибо уровни, примененные к движению 0-5. Ожидаемый диапазон завершения отката – 50-61,8%, реже коррекции оказываются неглубокими и завершаются в районе уровня 38,2%.

Эллиотт говорил о том, что число свечей в отдельных движениях также подчиняется пропорции Фибоначчи. Занимательно то, что эту зависимость он заметил еще до того, как начал активно работать с последовательностью Фибоначчи.

Использование волновой теории в торговле

Волновой анализ в трейдинге не дает точные точки входа, скептики называют это одним из ключевых недостатков подхода Эллиотта. Волновая теория дает только примерные уровни, на которых могут находиться ключевые точки, но и их положение придется периодически корректировать.

Для поиска непосредственно точек входа придется подобрать другой подход. Это может быть Прайс Экшен или индикаторная система, подойдет любой подход, дающий недвусмысленные торговые сигналы. Неплохо себя показывает метод Вайкоффа. В этом подходе также фигурируют волны, но анализ рынка дается с точки зрения баланса между покупателями и продавцами. Это более «приземленный» метод, и он работает.

Алгоритмы торговли могут отличаться:

- Можно искать разворотные точки в конце 5-го движения. В роли подтверждения сигнала можно использовать дивергенции/конвергенции, обычные уровни, свечные паттерны.

- Возможна торговля на пробой уровня точки 1. Третье движение, как правило, оказывается самым крупным, пробой уровня 1 – консервативный вариант торговли с четкими целями и приемлемым стоп-лоссом. Тренд в самом разгаре, высока вероятность движения в нужном направлении.

- Если коррекционная структура А-В-С завершается на уровне 38,2-50,0% от движения 0-5, при этом рынок сохраняет бычий/медвежий настрой, то можно работать в расчете на продолжение роста/падения.

- Если конструкция отслеживается на старших таймфреймах, то на младших можно торговать отдельные волны.

На истории этот подход отлично работает. С помощью методики Эллиотта можно объяснить буквально каждое значимое движение. Волны в целом укладываются в указанные соотношения и кажется, что перед вами – готовая рабочая стратегия.

В реальности при анализе рынка трейдер сталкивается с многовариантностью вариантов развития событий. Вам может казаться, что формируется вторая волна, но потом окажется, что на самом деле это было подволной растянутого движения 0-1. Разметку постоянно приходится пересматривать, из-за этого нельзя выделить пару основных сценариев и ждать их реализации.

Ниже – пример того, к чему приводят попытки прогнозировать поведение рынка на продолжительный срок только с использованием подхода Эллиотта. Ключевые цели не достигнуты, конфигурация графика сильно отличается от сценария трейдера.

Под конец движение графика стало и вовсе зеркальным по отношению к прогнозу.

При прогнозировании поведения графика на ближайшее будущее сценарии отрабатывают лучше. Поэтому не пытайтесь заглянуть слишком глубоко в будущее. Метод Эллиотта плохо работает при таком подходе.

Волновая теория Эллиотта — критика

Несмотря на популярность и примеры довольно точных прогнозов подход Эллиотта часто критикуют. Есть объективные причины для этого:

- Фактор субъективизма. Формально есть четкие правила разметки графика, но каждый трейдер видит свои волновые структуры. Скорее всего разметка одного и того же участка у разных трейдеров будет отличаться.

- Обилие сценариев. В любой момент времени можно выделить как минимум несколько вариантов развития событий. Это сбивает с толку.

- Возможность корректировки разметки на истории. Текущая волна может оказаться не тем, чем кажется поначалу.

- Нет четких правил входа в рынок. Трейдеру придется подбирать другую методику для поиска сигналов, установки стопов и тейк-профитов.

Сказать, что волновая теория Эллиотта не работает нельзя, но это крайне специфический подход. Новички часто воспринимают волновую разметку как закон, создавая для себя ложные ориентиры. Это делает торговлю комфортной так как дает опору, но приводит к ошибкам. График далеко не всегда соответствует ожидаемой волновой структуре.

Заключение

Волновой анализ Эллиотта нужно воспринимать не как торговую стратегию, а скорее как общую методику анализа рынка. Если отказаться от идеи поиска точек входа с помощью волн, то проблем не будет. Они могут подсказать поведение цены в ближайшем будущем, но не дадут сигналы для входа в рынок.

Если ранее не сталкивались с этим подходом, то для начала изучите раздел с идеями на TradingView, на котором волновики дают прогнозы. Сможете оценить процент отработки и на основе этого решать – нужна ли вам эта методика.