Начинающие инвесторы иногда недооценивают силу сложного процента, торопятся выводить заработанные деньги и этим вредят сами себе. Сложный процент в инвестициях дает впечатляющие результаты на дистанции – чем больше срок вложений, тем ощутимее эффект. Этот принцип подходит для всех без исключения направлений, он работает и в случае с банковскими депозитами, и при активном трейдинге и при долгосрочных вложениях в фондовый рынок.

Что такое сложный процент и как его рассчитать?

Сложный процент в инвестициях — это простыми словами, полное реинвестирование полученного дохода. Это дает кумулятивный эффект – постоянно растет капитал, находящийся в работе. Вместо линейного роста доходов кривая роста капитала приобретает вид экспоненты. На дистанции в 10+ лет за счет реинвестирования доходность инвестиций в разы превышает показатели вложений с постоянным выводом заработанного.

Расчет сложного процента производится по формуле:

в этом выражении приняты следующие обозначения:

- D – текущий капитал с учетом прироста;

- P – стартовые инвестиции;

- i – процентная ставка, прирост капитала за один отчетный период (день, месяц, квартал, год);

- n – количество отчетных периодов.

Если в течение срока жизни инвестор наращивает капитал, то в формуле в сторону уменьшения меняется числитель.

обозначения те же, а m – число периодов начисления процентов с момента первых инвестиций. Есть модификации формулы сложных процентов с учетом, например, помесячной капитализации (актуально для банковских вкладов) и срока удержания депозита в годах, но принцип расчета сохраняется тот же.

Сложные проценты и банковский депозит

Расчет сложного процента в случае с банковским депозитом ведется по формуле:

под n понимается срок жизни депозита в годах, а k – количество капитализаций процентов в год. Под капитализацией понимается добавление начисленной банком суммы к телу депозита, в следующем отчетном периоде доход рассчитывается уже с учетом скорректированного под сумму сложных процентов размера депозита.

При обычных процентах депозит растет линейно. При годовом доходе в 5% и вложении $1000 через 30 лет капитал вырос бы до $2500.

Простейшая арифметика – за 30 лет при годовом доходе в 5% получаем 150% прирост ($1500 в валюте депозита).

Усложним задачу, предположим, капитализация происходит 2 раза в год. Это означает что банк каждые полгода прибавляет 2,5% от депозита к счету и в следующем полугодии 2,5% рассчитывается уже относительно увеличенной суммы.

Чем больше проходит времени, тем большим становится разрыв между депозитом с простыми и сложными процентами. К 50 году разница между этими вариантами достигнет $8619,38.

Разница в балансе счетов нарастает по экспоненте. К концу первого года сложные проценты принесли лишь на $1,16 больше по сравнению с обычным депозитом без капитализации промежуточного дохода. К 10 году разница составляет уже $147,01, а к 20-му – $712,64.

Простой процент в этом примере принес доход в $2500,00 за 50 лет. На той же дистанции вариант с капитализацией процентов обеспечил рост стартовой $1000 на $11119,38. Доход во втором варианте превышает первый на 344,77%, в этом и заключается сила сложных процентов. Если депозит из примера не будет закрыт, то с каждым следующим годом разрыв будет лишь нарастать.

Сложные проценты в трейдинге

Активная торговля на финансовых рынках сопряжена с выводом средств, но начисления сложных процентов возможны и здесь.

Проблема начинающих трейдеров – накопление стартового капитала, который бы позволил торговать консервативно, обеспечивая при этом достаточный для обеспечения жизненных потребностей доход.

При трейдинге для реализации схемы со сложными процентами не нужно предпринимать никаких действий. Просто не выводите заработанное со счета и пропорционально увеличивайте риск, чтобы ускорить рост капитала.

При росте капитала на 4% в месяц стартовый капитал в $1000 превращается в $4103,93 за 3 года. Это консервативный сценарий роста счета. При более высокой доходности, например, при 6% в месяц на той же дистанции капитал увеличится до $8147,25. Если же удастся выйти на средний доход порядка 8% в месяц, то счет за 3 года вырастет до $15968,17.

Наблюдается тот же кумулятивный эффект. При росте месячной доходности с 4% до 8% доход на дистанции в 3 года увеличивается не в 2, а в 4,82 раза. Для ускорения роста счета можно регулярно вносить небольшую сумму, на дистанции это даст ощутимый эффект.

В этом примере речь идет об усредненных показателях. Трейдинг связан с неопределенностью, один месяц может дать прибыль в 2%, другой – убыток в 1%, а третий – прибыль в 10-20%. Так что реальные кривые роста с учетом сложных процентов будут иметь несколько иной вид.

Сложные проценты на фондовом рынке

Что касается того как работает сложный процент в инвестициях в фондовый рынок, то принцип сохраняется тот же за исключением того, что понятия капитализации процентов нет. Вместо этого трейдер вручную реинвестирует полученный доход или выбирает инвестиционные инструменты, в которых реинвестирование предусмотрено по умолчанию.

При работе в этом направлении трейдер вкладывает деньги в акции и облигации. За счет комбинации разных инструментов можно создать портфель с акцентом на рост его стоимости или стабильным регулярным доходом (аналог банковского вклада).

При инвестировании активной торговли нет. Составляется инвестпортфель, затем трейдер лишь корректирует его, исключая бумаги, показывающие ухудшение доходности. Вместо них в состав портфеля включаются акции, находящиеся в стадии роста.

Часть компаний, выплачивает держателям своих акций дивиденды – распределяет между ними определенную часть прибыли (дивидендные аристократы делают это даже в убыточные годы). Инвестор может вывести эти деньги, а может реинвестировать их, докупив на полученные деньги акции, и таким образом задействовав сложный процент в инвестировании.

Разберем пример с инвестпортфелем, копирующим американский индекс S&P 500. В него входит около 500 крупнейших американских компаний, есть среди них и те, кто платит дивиденды.

Для удобства работаем с ETF SPY, это старейший ETF фонд, работает с 1993 г. и уже привлек в управление сотни миллиардов долларов. Без учета дивидендов доход за период с начала 2010 г. по июнь 2020 г. составил 176,71%. Стартовые $10000 превратились в $27671.

За тот же период начислены дивиденды в размере $3783. Совокупный доход на этой дистанции составил 214,54% или $21454.

При реинвестировании начисленных дивидендов доход на той же дистанции увеличивается. Стартовые $10000 выросли до $34161, прибыль составила 241,61%, что превышает предыдущий показатель.

Средняя годовая доходность индекса без реинвестирования дивидендов составляет 11,37%, с реинвестированием – 13,35%. Разница не настолько очевидна как в примере с банковским депозитом, но инвестиции под сложный процент и здесь повышают доходность.

При этом дивидендные выплаты «размазаны» по времени и не ощущаются как солидный доход. Их повторное вложение не бьет по карману инвестора, но даст преимущество в будущем.

Главное неудобство дивидендов – необходимость уплачивать налоги, нет легальных методов избежать их уплаты. Выплаты зачисляются на брокерский счет уже после уплаты налогов и для реализации схемы сложных процентов трейдеру придется самостоятельно докупать акции на них. За счет уплаты налога несколько уменьшается реинвестируемая сумма, возникают дополнительные расходы на комиссиях.

Удобнее работать через ETF фонды, в которых предусмотрено автоматическое реинвестирование дивидендов. Каждая акция ETF соответствует целому портфелю из ценных бумаг компаний, входящих в индекс, который копирует ETF фонд. В том же примере со SPY достаточно купить акцию фонда, чтобы автоматически инвестировать во все акции S&P 500.

ПИФы также не выплачивают налог на дивиденды, реинвестируя их. Но в ПИФах по сравнению с ETF на порядок выше комиссия за управление.

Еще один вариант – инвестирование в облигации и еврооблигации. Этот тип инструмента дает гарантированный купонный доход, как правило, до 7-10%, если брать в расчет только высоконадежных эмитентов. Стоимость бумаги также меняется, но в узком по сравнению с акциями диапазоне.

После завершения срока обращения облигации эмитент погашает ее, выплачивая держателю сумму, равную номиналу. Здесь реализация этой схемы предполагает трату купонного дохода на покупку новых облигаций. Увеличивается число бумаг в портфеле, что повышает его доходность в деньгах. Таким образом здесь и применяется сложный инвестиционный процент.

Еще один вариант – не просто реинвестировать доход, а одновременно с этим диверсифицировать риски, включая новые инструменты в инвестпортфель. Это повышает его устойчивость и доходность.

Варианты реализации схемы сложных процентов

Основной недостаток этого приема – отсутствие отдачи от инвестиций в режиме реального времени. Вы вкладываете деньги, видите, как меняется баланс брокерского счета благодаря сложному проценту, но не получаете отдачи от инвестиций.

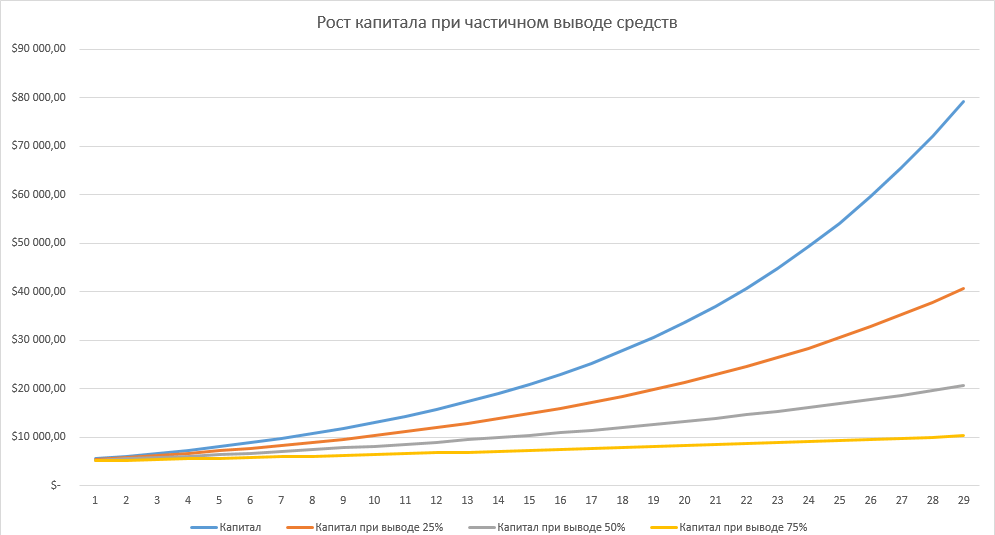

Единственное решение проблемы – компромисс. Правда, это снизит рост капитала, чем больше выводите, тем медленнее идет рост капитала:

- при инвестировании $5000 на 30-летний срок с годовой доходностью 10% капитал превратится в $79315,46, чистый доход – $74315,46. Предполагается полноценное реинвестирование прибыли по итогам года;

- если ежегодно инвестор выводит 25%, то в конце 30-го года его капитал составит лишь $40720,72, инвестиция принесла доход в $35720,72. За счет вывода четверти прибыль снижается в 2,08 раза;

- если каждый год выводить 50%, то к 30-му году баланс счета будет равен $20580,68, прибыль – $15580,68. По сравнению с полным реинвестированием доход снизился в 4,77 раза;

- при ежегодном выводе 75% баланс счета составит лишь $10232,04, а прибыль снижается до $5232,04. Если сравнить с вариантом полного реинвестирования годового дохода, итоговая прибыль снижается в 14,20 раз.

Этот пример наглядно показывает почему сложный процент в инвестициях важен и как даже частичный вывод промежуточного дохода снижает итоговый результат. Постоянный вывод средств невыгоден.

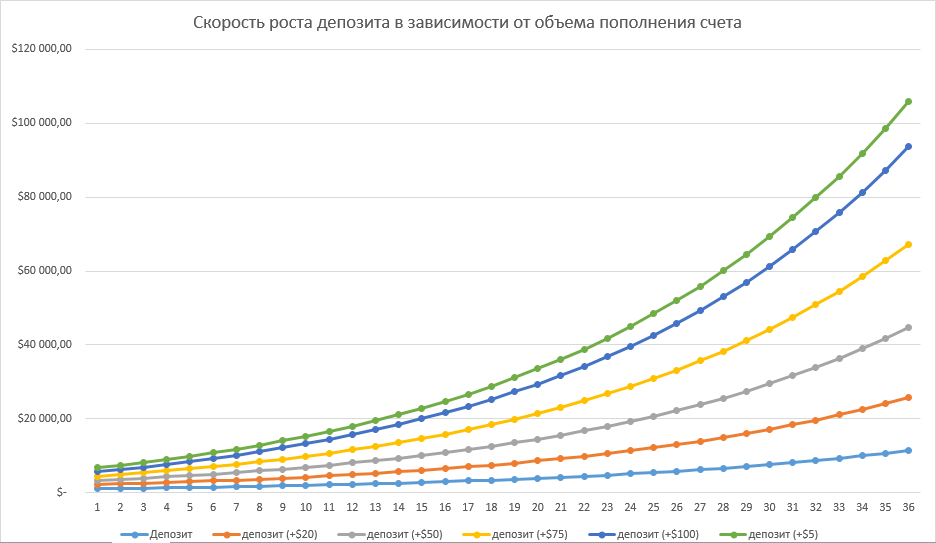

Есть и альтернативный вариант сложных процентов. Помимо полного реинвестирования промежуточного дохода инвестор регулярно добавляет собственные средства. Это ускоряет рост капитала, регулярные пополнения начинают участвовать в схеме.

Вернемся к примеру с трейдером, открывающим реальный счет, предположим, средняя месячная доходность – 7%:

- если деньги не снимаются со счета, то через 3 года депозит вырастет до $11423,94;

- если ежемесячно трейдер добавляет хотя бы $20 в месяц, то капитал увеличится до $14402,21 или на 26,07%;

- если выделять $50 в месяц на пополнение депозита, то к концу третьего года трейдер станет обладателем капитала в $18869,62, разница по сравнению с базовым вариантом составляет 65,18%;

- если ежемесячно есть возможность выделять по $100 и перечислять их на счет, то капитал при тех же условиях вырастет до $26315,29 – на 130,35% больше по сравнению с вариантом без пополнения счета.

Вам будет интересно почитать

Суммы в $20 и $50 в месяц сможет изыскать каждый без исключения трейдер. Даже такие суммы способны в среднесрочной перспективе увеличить доход на 20-60% при небольшом стартовом капитале.

Этот же принцип распространяется на иные направления инвестирования. Тот же подход применим и к ПАММам, и к сервисам копирования сделок, и к вложениям в криптовалюту. Это универсальный инструмент, область его применения не ограничивается банковскими депозитами и вложениями в акции.

Заключение

Сложные проценты в инвестициях используются повсеместно. Когда деньги вкладываются с горизонтом планирования в 10 и более лет нет смысла постоянно снимать доход или его часть. Суммы будут сравнительно небольшими, а за счет уменьшения капитала в будущем недополучите в несколько раз большую сумму.

Инвестиционные портфели со стабильным распределенным по времени доходом имеют право на существование. Но на дистанции их доходность будет ниже, чем у аналогов со 100%-ным реинвестированием. Учитывайте это и перед инвестициями заранее просчитайте несколько сценариев работы с капиталом.