Тинькофф – один из самых быстрорастущих банков современной России. Причем растет он не только за счет оказания классических банковских услуг, но и инвестиционных, превращаясь, по сути дела, в огромный финансовый маркетплейс. Недавнее нововведение – ИИС от Тинькофф брокера – позволяет начинающим инвесторам извлекать дополнительную прибыль на рынке за счет льгот от государства.

Условия ИИС от Тинькофф

Тинькофф получил лицензию брокера в 2018 году, и именно тогда он начал предлагать открывать индивидуальные инвестиционные счета. От стандартных брокерских счетов ИИС отличается рядом особенностей:

- валюта, в которой можно открыть ИИС Тинькофф – только рубли;

- максимальная сумма пополнений в год – 1 миллион рублей;

- купить можно только те активы, которые обращаются на российских биржах (Московской и Санкт-Петербургской);

- минимальный срок функционирования ИИС – 3 года (иначе невозможно получить налоговые вычеты).

Главная особенность ИИС Тинькофф (да и любого ИИС вообще) – возможность получения налогового вычета типа А или Б. По первому типу можно оформить вычет на взнос, по второму – на доход.

Индивидуальные инвестиционные счета отлично подходят долгосрочным или же начинающим инвесторам. На ИИС можно реализовывать стратегии инвестирования, которые дают доходность значительно выше, чем депозиты, причем практически без рисков со стороны клиента.

У клиента может быть только один ИИС. Если вы уже где-то открыли такой счет, то перед обращение в Тинькофф его придется закрыть.

Преимущества открытия ИИС именно в Тинькофф

Если изучить отзывы на ИИС Тинькофф, то становится ясно, почему многие начинающие инвесторы выбрали именно этого брокера в качестве основного для своей работы. Основные преимущества:

- легко открыть в режиме онлайн, в том числе с помощью мобильного приложения;

- удобное и функциональное мобильное приложение с большим количеством аналитики, возможностью выставлять отложенные ордера, стоп-лоссы, тейк-профиты, оповещения и т.д.;

- отсутствие платы за депозитарий (взимается только плата за обслуживание счета и торговые операции);

- достаточно широкий выбор активов – для покупки на ИИС Тинькофф доступно большинство инструментов с Московской и Санкт-Петербургской бирже, при оформлении премиального тарифа открывается доступ к внебиржевой секции;

- простота покупки активов – прямо на сайте или в мобильном приложении, не нужно осваивать QUIK и прочие тяжеловесные терминалы;

- отзывчивая техподдержка.

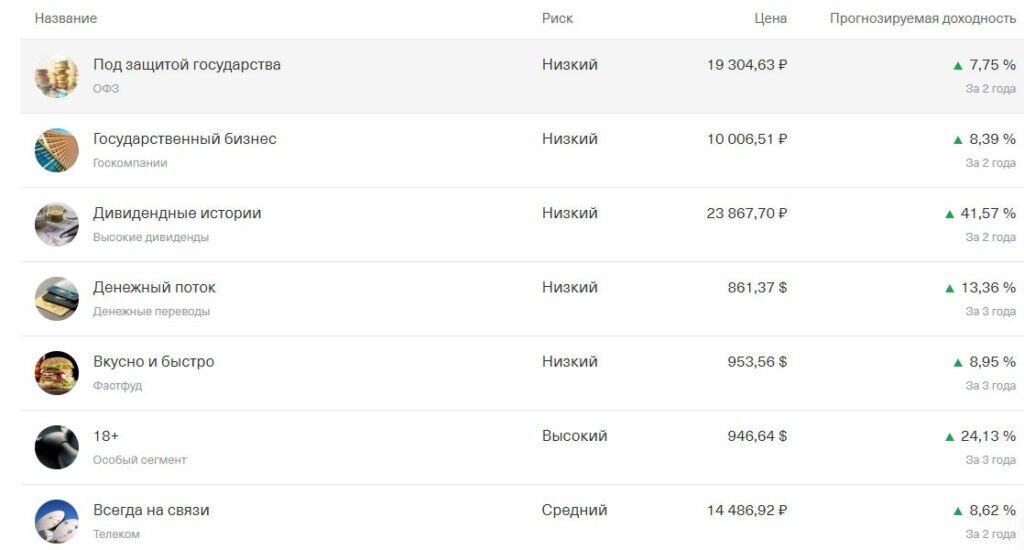

Еще один плюс – возможность покупки уже готовых портфелей (у брокера они называются «Коллекции») например, «ОФЗ», куда входит 8 наиболее ликвидных облигаций федерального займа, «Дивидендные истории» (акции российских дивидендных аристократов), «Всегда на связи» (облигации телекомов), «На волне Wall Street» (акции финансовых компаний и банков), «Черное золото» (акции нефтедобывающих компаний) и т.д.

Эти модельные портфели на ИИС Тинькофф можно купить буквально в один клик.

Также в мобильное приложение встроен робот-эдвайзер, который после изучения риск-профиля клиента, соберет для него портфель, исходя из личных склонностей и предпочтений инвестора.

Положительное количество отзывов об ИИС Тинькофф вызывает аналитика. Как на сайте, так и в приложении можно ознакомиться с новостями, прогнозами и инвестиционными идеями как самого брокера, так и сторонних компаний. Это помогает принять правильное решение в деле покупки активов – и вообще узнать, какие тенденции на рынке и стоит ли сейчас вообще вкладывать деньги.

Типы налоговых вычетов

Перед тем, как открыть ИИС в Тинькофф, нужно определиться со своей инвестиционной стратегией и понять, подходит ли этот брокер вам. Важной частью стратегии является использование налоговых вычетов на ИИС.

На взнос

Всего предусмотрено два типа вычетов. Первый – тип А, вычет на взнос. Инвестор может вернуть до 13% от суммы, внесенной на индивидуальный инвестиционный счет в Тинькофф. При этом максимум вычета ограничен 400 тысячами рублей, т.е. вернуть можно только 13% от 400 000 – а именно 52 000. Даже если пополнить счет на максимальную сумму в 1 миллион рублей, возврат всё равно оформляется только с 400 тысяч.

Важно учесть, что возмещение выплачивается из подоходного налога, который уже уплачен инвестором в государственную казну. В основном НФДЛ уплачивается из зарплаты. Например, у человека зарплата 30 тысяч рублей в месяц, следовательно, он платит налог на сумму 3900 рублей в месяц (13% от 30 000). За год он перечисляется в бюджет 46 800 руб. Таким образом, даже если он внесет на ИИС весь максимум, достаточный для получения вычета (400 тысяч), то получит обратно на руки не 52 000, а 46 800.

Итак, вычет типа А на ИИС Тинькофф полезен тем инвесторам, которые имеют официальную работу и платят НДФЛ.

Заявлять возврат можно каждый год. Просто оформляете заявление в налоговую, прикладываете документы от брокера и номер расчетного счета, куда нужно перевести деньги. Детали процедуры можно уточнить в техподдержке Тинькофф, специалисты помогут и с получением нужной документации.

Счет ИИС должен проработать минимум 3 года. Если закрыть его раньше, то придется вернуть в бюджет все полученные возмещения и еще уплатить штраф. Поэтому, если планируете получить этот тип вычета, то прибегайте к долгосрочным стратегиям инвестирования – с горизонтом минимум в 3 года.

На доход

Второй тип вычета на ИИС Тинькофф – на доход. Тут всё проще и без ограничений. Инвестор просто не платит НДФЛ с полученного дохода, а именно:

- с разницы между покупкой и продажей актива;

- с купонов;

- с дивидендов;

- с прибыли из-за валютной переоценки активов.

Здесь придется подождать минимум 3 года и не выводить за это время средства со счета. Брокер «по умолчанию» не будет взимать налог, и вы сможете в полной мере пользоваться полученной прибылью для реинвеста. В результате сработает эффект сложного процента, за счет которого вы получите дополнительный доход на ИИС брокера Тинькофф.

Такой тип вычета подходит для инвесторов, которые хотят вести активную спекулятивную торговлю. К сожалению, тарифы Тинькофф для этого не очень хорошо подходят, поскольку плата за одну сделку достаточно высока, и комиссии съедают значительную часть потенциальной прибыли.

Какие активы можно купить?

ИИС создано для российских инвесторов, поэтому купить можно только те активы, которые обращаются на российских биржа – а именно Мосбирже и СПБ-бирже.

Конкретно на индивидуальном инвестиционном счете Тинькофф покупателям доступны:

- валюта – заводить на счет можно рубли, но никто не запрещает купить на них доллары, а уже затем на доллары – иностранные активы;

- облигации федерального займа;

- акции российских и зарубежных компаний (за рубли или доллары);

- глобальные депозитарные расписки;

- корпоративные облигации;

- некоторые виды еврооблигаций;

- ETF от FinEx и ITI Funds;

- БПИФы от Альфа-Капитал и ВТБ.

К сожалению, через ИИС Тинькофф нет выхода на зарубежные биржи, например, Nasdaq или LSE. Однако проблему инвестирования в иностранные рынки можно решить, если приобрести ETF на ведущие индексы зарубежных стран. Так можно значительно диверсифицировать свои страновые риски даже с небольшим капиталом – стартовая цена покупки ETF не превышает 2-3 тысяч рублей.

Тарифы на обслуживание в ИИС Тинькофф

Существуют три основных тарифа ИИС Тинькофф. Каждый подходит при определенной стратегии. Общие моменты:

- плата за депозитарное обслуживание отсутствует;

- плата за месячное обслуживание ИИС не взимается, если нет сделок;

- комиссия за сделку взимается дважды: при покупке и при продаже актива.

Тариф «Инвестор»

Тариф «Инвестор» подойдет для долгосрочных инвесторов, которые хотят приобрести активы по стратегии «Купи и держи» на длительный срок. Предусмотрена сниженная стоимость обслуживания ИИС – всего 99 рублей в месяц, однако комиссия за сделку достаточно высока – 0,3%.

Тариф «Трейдер»

«Трейдер» предназначен для активных игроков на рынке. Комиссия за операции снижена по сравнению с тарифом «Инвестор» и составляет 0,05% за сделку и 0,025%, если торговый оборот превысил 200 тысяч рублей за день. Плата за месячное обслуживание – 590 рублей, не взимается, если:

- есть премиальная карта Тинькофф Black Edition;

- торговый оборот за прошлый год превысил 5 млн рублей;

- объем портфеля составляет более 2 млн рублей.

Такой тариф подойдет и для долгосрочных инвесторов с большим капиталом. Но в рамках ИИС, чтобы «заработать» на бесплатное обслуживание, нужно инвестировать минимум 2 года – внося каждый год по одному миллиону рублей на счет.

Тариф «Премиум»

Тариф «Премиум» открывает для инвестора возможность инвестировать в иностранные акции и ETF, обращающиеся на внебиржевом рынке. В рамках ИИС доступа к этим финансовым инструментам нет, так что подключать этот тариф на индивидуальном инвестиционном счете Тинькофф нет никакого смысла.

На всякий случай – комиссия на фондовой и валютной секции составляет 0,025% за операцию, на внебиржевой – от 0,25% до 2%. Обслуживание в месяц – 3000 рублей и бесплатно для портфелей от 10 млн рублей.

Как открыть ИИС у брокера Тинькофф?

Подробная инструкция о том, как открыть ИИС в Тинькофф, предложена ниже.

Для начала лучше заказать дебетовую карту Тинькофф Black по целому ряду причин:

- с помощью карты проще переводить деньги на брокерский счет;

- можно покупать активы прямо с карты;

- карточку можно сделать мультивалютной и менять валюту без комиссии (даже с учетом спрэда это выходит дешевле, чем с комиссией на валютной секции);

- если вы заключите договор с Тинькофф на открытие дебетовой карты, то все ваши данные будут у банка, и подключение других продуктов обойдется буквально в пару кликов.

Вам будет интересно почитать

Карту банка можно заказать на официальном сайте Тинькофф. Никаких ограничений по доходу или месту жительства не установлено – главное, чтобы будущий держатель был гражданином России и достиг совершеннолетия (те же требования предъявляются при открытии ИИС).

Параллельно с получением карты можно подать заявку на открытие брокерского счета и ИИС. Курьер привезет документы – и всё подпишите скопом.

Второй вариант – есть карта или расчетный счет, а индивидуального инвестсчета нет. Порядок действий такой:

- перейдите на сайт Тинькофф;

- заполните небольшую заявку на открытие счета или просто авторизуйтесь в сервисе Тинькофф;

- подпишите пакет документов удаленно с помощью кода из смс;

- подождите около 2-х дней – сотрудники проведут сверку документации и откроют необходимые счета в депозитарии.

Оповещение об открытии ИИС в Тинькофф придет по смс. С этого момента можно пользоваться счетом и покупать активы. Первая покупка выглядит так:

- войдите в личный кабинет Тинькофф;

- выберите раздел «Инвестиции»;

- нажмите «Пополнить брокерский счет» и переведите деньги с дебетовой карты банка;

Пополнение брокерского счета Тинькофф - выберите нужный актив – вручную через поиск по названию / тикеру, что-то из «Коллекций» или поручите составление портфеля роботу-помощнику;

Купить активы на ИИС - кликните на активе, введите нужное количество лотов и нажмите «Купить».

Покупка акции

При первой покупке спишется месячное обслуживание – 99 рублей. Впоследствии при транзакциях будет списываться комиссия в 0,3%.

Дивиденды и купоны зачисляются на брокерский счет. Их можно вывести на карту или реинвестировать.

Как получить налоговый вычет?

Тинькофф сам выступает в роли налогового агента и удерживает все необходимые налоги. Но при торговле с ИИС их можно вернуть. Если вы выбрали вариант налогового вычета А, то возврат можно получать каждый год. Для этого нужно:

- запросить на работе справку 2-НДФЛ, подтверждающую, сколько именно вы уплатили налогов;

- запросить у брокера документы о ваших сделках, прибыли, перечислении налогов и т.д. – это оформляется в личном кабинете ИИС;

- получить в налоговой справку, что вы не пользовались типом вычета Б;

- заполнить налоговую декларацию по форме 3-НДФЛ и подать ее в местное отделение ФНС;

- приложить к декларации заявление о возврате денег на определенный расчетный счет.

В течение 3 месяцев будет проводиться камеральная проверка, по ее итогам в течение месяца деньги переведут на счет. Но иногда весь процесс проходит гораздо быстрее.

Для получения типа налогового вычета Б нужно дождаться истечения 3-хлетнего срока действия ИИС. Затем необходимо запросить у брокера документы об удержанных налогах, заполнить декларацию и подать документы в ФНС.

Теперь вы знаете, как открыть ИИС в Тинькофф, каковая функциональность и возможности брокерского счета. Сравните тарифы и решите, насколько они вам подходят. Для долгосрочных инвестиций сервис Тинькофф подходит идеально.